Matrixport收购资管公司CFAM:落子万亿美元泛欧洲市场,全球化合规新阶段

原创 | Odaily星球日报(@OdailyChina)

作者|南枳(@Assassin_Malvo)

9 月 30 日,加密金融服务平台矩阵之门(Matrixport)宣布,向德意志交易所集团收购加密资管公司 Crypto Finance (Asset Management) AG (CFAM)。

在比特币与加密货币诞生的第十五年,我们见证了比特币成为全球第八大资产,见证了比特币现货 ETF 的通过,加密市场走向大众化的浪潮已势不可挡。

比特币现货 ETF 带来的传统资本以及随着 TON 生态入场的第三世界用户,无不体现加密行业的渗透度提升至全新层级。随着用户群体和资金的溢出,可以预见,各类型的投资理财需求将随着这一浪潮迎来新一轮的爆发增长。

但另一方面,各国政府并未全盘接纳加密行业,合规成为多国关注重点,同时也是市场竞争的难点和战略要点,因此各头部机构均在争抢政策先机和各地区市场份额。

CFAM 作为瑞士持牌合规资管公司,收购 CFAM 标志着 Matrixport 成功进入泛欧洲加密资管市场,Matrixport 将利用 CFAM 现有的泛欧市场准入和销售网络,为合格机构及个人投资者、承销机构、散户提供全面的合规加密服务。

一、加密的大众化浪潮与资管需求兴起

BCG 数据显示,截至 2023 年年末,全球资产管理行业的管理资产规模(AuM)达到约 118.7 万亿美元,而全球股市市值同期为 115.0 万亿美元,可见在传统金融中资管需求量之高,发展之稳健。

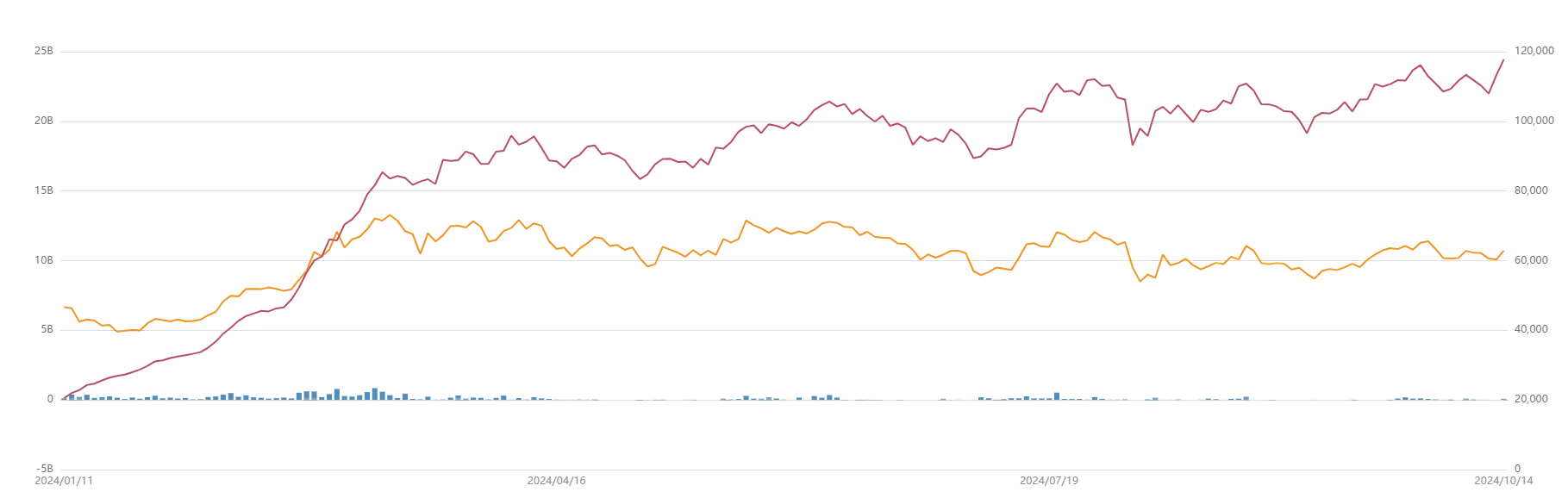

市场规模与配置比例上升:加密市场资产体量在过去十年间从 10 亿美元上升至当前的两万亿美元,而在比特币现货 ETF 通过前,最大的 GBTC 资管规模约 200 亿美元,其余 CoinShares、Bitwise、 21 Shares 等公司的资管规模则在数亿美元至数十亿美元不等。虽比特币现货 ETF 带来了 193 亿美元的净流入,但对标传统市场,配置规模仍有长足进步空间。

资产属性变化:随着体量的增大,比特币、ETH 等头部代币的属性也更多地从 Alpha 收益转向了 Beta 配置,抗通胀、价值储存等特性逐步凸显并为人们所重视。

用户群体扩增带来的需求溢出:另一方面,加密市场的用户群体数量和结构也发生了极大的改变,贝莱德等传统资管巨头在比特币现货 ETF 的通过后开始大规模布局,引入大量美股用户,而亚拉非等下沉市场的广大用户也随着 TON 生态的兴起跑步入场。用户体量大规模的提升,带来了对结构化产品的进一步需求。