Cycle Trading: A股后市何去何从

作者:Cycle Capital, Lisa

自“924”新政以来,中国股市经历了史诗级暴涨。金融三部委政策和中央政治局会议超预期提振市场情绪,A股和港股市场迎来强劲反弹,领涨全球市场。但国庆后在超乐观的普遍期待下市场转而下跌,那本轮行情是昙花一现还是大底已现呢?本文将从分析国内经济基本面、政策和股票市场整体估值水平的角度尝试做出判断。

一、基本面

整体上国内基本面整体依然偏弱,出现一些边际改善的迹象,但未见明显转折信号。国庆期间消费景气度同比、环比均有提升,但还未体现在主要的一些经济指标当中。未来几个季度,中国增长可能会在政策提振下呈现温和复苏的态势。

9月份,制造业采购经理指数(PMI)为49.8%,比上月上升0.7个百分点,制造业景气度回升;非制造业商务活动指数为50.0%,比上月下降0.3个百分点,非制造业景气水平小幅回落。

受去年同期高基数等因素影响,8月份,规模以上工业企业利润同比下降17.8%。

2024年8月份,全国居民消费价格同比上涨0.6%。其中食品价格上涨2.8%,非食品价格上涨0.2%;消费品价格上涨0.7%,服务价格上涨0.5%。1 — 8月平均,全国居民消费价格比上年同期上涨0.2%。

8月份,社会消费品零售总额38726亿元,同比增长2.1%。 2024年8月70个大中城市二手住宅销售价格指数

2024年8月70个大中城市二手住宅销售价格指数

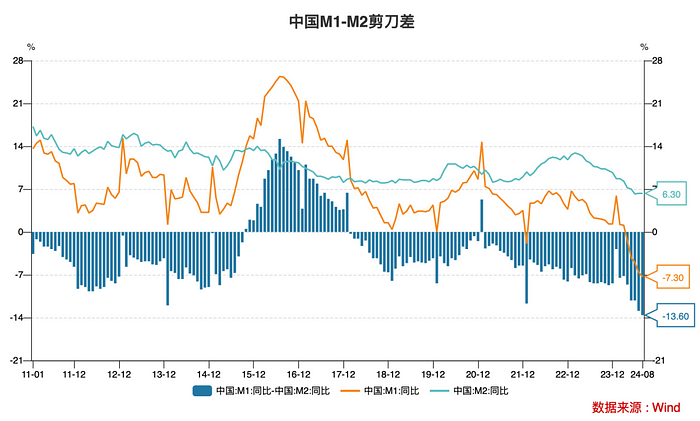

从金融前瞻指标来看,社会整体融资需求相对不足,二季度以来M1与M2同比放缓,二者剪刀差上升至历史高位水平,反映需求相对不足且金融体系存在一定空转,货币政策传导效果受阻,短期经济基本面仍有待改善。

二、政策

结合过去20年A股市场阶段性底部特征,政策信号一般力度较大且需要超出当时投资者预期,历史来看是A股企稳反弹的偏必要条件。近期政策超预期发力,政策信号已经显现。

2024年9月24日,国务院新闻办公室举行新闻发布会,央行行长潘功胜在会上宣布创设新的货币政策工具支持股票市场稳定发展。

第一项是创设证券、基金、保险公司互换便利,支持符合条件的证券、基金、保险公司使用自身拥有的债券、股票ETF、沪深300成份股作为资产质押,从中央银行获取流动性,这项政策将大幅提升机构的资金获取能力和股票增持能力。第一项互换便利的首期操作规模是5000亿元,未来可视情况扩大规模。

第二项是创设股票回购增持专项再贷款,引导银行向上市公司和主要股东提供贷款,支持回购和增持股票。回购工具的首期额度是3000亿元,后续同样可视情况扩大。

2024年9月26日,中央金融办、中国证监会联合印发《关于推动中长期资金入市的指导意见》,涉及举措涵盖1)培育长钱长投的资本市场生态,2)大力发展权益类公募基金与支持私募基金稳健发展,3)完善中长期资金入市配套政策等,总计三点内涵与11条要点。

当前中国增长问题的根源是持续的信用收缩,私人部门持续的去杠杆,且政府部门信用扩张未能起到有效对冲。造成这一局面的原因一是投资回报率预期低,尤其是地产和股市价格的低迷,二是融资成本还不够低。而本轮政策变化的核心均是沿着降低融资成本(下调多项利率)和提振投资回报预期(稳房价与提供股市流动性支持)两条思路展开,属于是对症下药,是否药到病除,实现中长期可持续的再通胀,则还需要后续结构性的财政刺激和实际政策落地执行,否则市场的复苏可能昙花一现。

10月8日(周二)上午10点,国家发改委举办国务院新闻发布会,国家发展改革委主任郑栅洁和副主任刘苏社、赵辰昕、李春临、郑备介绍“系统落实一揽子增量政策、扎实推动经济向上结构向优、发展态势持续向好”有关情况,并答记者问。上涨情绪在国庆假期得到充分发酵,市场普遍认为A股触底反转,大摩认为促进经济结构从投资到消费的再平衡,需要的政策体量大约是2年内不低于7万亿。市场参与者对财政政策有较大预期,因此市场对此次发改委发布会有较高关注,但会上并没有出现市场普遍预期的大刀阔斧的财政逆周期调节政策,这也是国庆后市场反转的主要原因。

三、估值

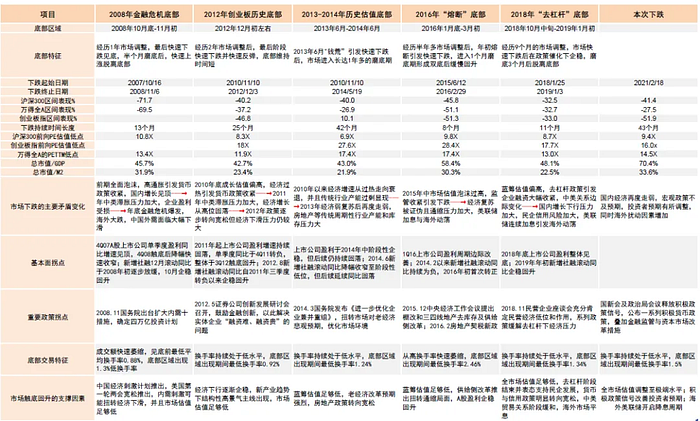

梳理历次市场底部特征,从下跌的时间长度、下跌程度、估值水平等角度本轮行情都已经呈现出底部特征。

注:本次下跌涉及市场数据截至2024年9月27日 资料来源:Wind,中金公司研究部

截止10约9日,A股估值水平均修复至中位数附近。

历史纵向对比,9月底反弹程度较高,已经到达了23年初对疫情重启的经济加速预期的PE倍数。全球主要市场的横向对比,中国市场相对新兴市场的估值目前依然是亚太地区最低,接近韩国的水平。

总结来说,市场反转关键在于中期基本面信号的确认,基本面数据还未有显现,近期的短期上涨主要靠预期和资金带动,踏空担忧(FOMO)使得情绪计入得非常迅速,RSI(相对强弱指标)等技术指标短期都有一定“透支”。高波动下的市场往往会伴随过度反应,历史级别的暴涨后出现回调既是技术需要也在情理之中。货币政策先行加码后,后续的财政政策能否跟进是近期影响股市上行节奏和空间的主要因素。就如同美联储预期管理的艺术,在疯狂激进的市场环境下,是不合适再添一把火的,但事缓则圆、水满则溢,该有的都会有。用长期的眼光看,笔者认为近期的下跌是调整而非趋势终结,中长期A股大底已见,主升还未到来。